Chce-li člověk začít podnikat a nemá patřičný obnos peněz, musí sáhnout po půjčce. Pokud neprojde schvalovacím procesem u bankovních společností, může se obrátit na nebankovní. Byť mají zpravidla nižší finanční hranici, některé nabízí i 100 000 Kč. Jak na nebankovní půjčku online bez registru a potvrzení příjmu?

Pokud člověk nemá zrovna vysoké příjmy a potřebuje půjčku, měl by zažádat u bankovní nebo nebankovní společnosti o možnost získání půjčky ihned.

O nebankovní půjčky bez registru je skutečný zájem. Důvod je zřejmý. Ačkoli banky nabízí nepřeberné množství finančních produktů, žádný není určen lidem bez příjmu nebo s malým příjmem. Banky se snaží eliminovat možnost nesplácení, a tak těmto lidem půjčku vůbec neschválí.

Právě proto tu tedy jsou půjčky bez potvrzení příjmu, které se snaží vyplnit prázdné místo na trhu. Zatím se to daří, o půjčky je skutečně veliký zájem, navíc s přibývající nezaměstnaností se zájem ještě více stupňuje.

SHRNUTÍ ČLÁNKU

Půjčky bez doložení příjmu si může zřídit každý starší 18 let bez rozdílu.

Pokud se chce člověk z registru dlužníků dostat, je nejdůležitější řádně splácet své závazky.

Půjčka na OP je poskytována na základě občanského průkazu, často bez nutnosti dokládání příjmu.

Nebankovní půjčky bez registru a potvrzení příjmu mají často vyšší úroky.

V případě neschopnosti splácet se dlužník může dostat do dluhové spirály.

Spotřebitel má právo odstoupit od smlouvy do 14 dnů od jejího uzavření bez udání důvodu.

Půjčky bez doložení příjmu si může zřídit každý starší 18 let bez rozdílu. Zřízení této půjčky zabere jen několik minut. Každý tak může učinit ihned z prostředí domova z počítače. Stačí jen vyplnit krátký formulář se základními informacemi a s číslem účtu, a peníze dorazí do několika hodin na konto.

Půjčky bez potvrzení příjmu umožňují:

- finanční pomoc i v případě, že příjmy jsou nulové či nízké

- půjčky i vyšších částek

- zřízení pro každého

- půjčky bez potvrzení příjmu jsou vhodné i pro nezaměstnané, důchodce či matky na mateřské dovolené

Od bankovní společnosti s větší pravděpodobností získá půjčku matka na mateřské dovolené než půjčku nezaměstnaná osoba. Je tomu tak z důvodu, že matka získává od státu peněžní prostředky, a ty jsou stálým a pravidelným příjmem, které zvyšují bonitu klienta.

Registr dlužníků

Registr dlužníků je v podstatě databáze, která obsahuje informace o platební morálce fyzických a právnických osob. Do těchto registrů se zapisují údaje o tom, jakým způsobem daná osoba splácí své závazky, například půjčky, faktury za služby nebo splátky leasingů.

V České republice existuje několik registrů dlužníků. Mezi nejznámější patří zejména BRKI (Bankovní registr klientských informací), NRKI (Nebankovní registr klientských informací) a Solus.

Na jedné straně stačí pár nezaplacených složenek a dotyčný se vyskytne v registru dlužníků ihned. Pokud však klient splácí své závazky řádně a včas, banky nebudou mít sebemenší problém dotyčné osobě další půjčku poskytnout.

Zjistit, zda je člověk v registru dlužníků, lze několika způsoby. Většina registrů umožňuje získat výpis z registru online. O výpis se dá zažádat také osobně přímo u správce registru či u banky – některé banky svým klientům nabízí možnost zjistit bonitu zdarma.

Pokud se chce člověk z registru dlužníků dostat, je nejdůležitější řádně splácet své závazky. Po určité době (obvykle několika letech) se negativní záznamy z registru automaticky smažou.

Nebankovní půjčka – bez registru a potvrzení příjmu

Půjčky bez potvrzení příjmu nevyžadují od žadatele doložení pravidelných příjmů. Tyto půjčky jsou obvykle poskytovány nebankovními institucemi a jsou určeny pro lidi, kteří mají potíže s prokázáním svého příjmu z různých důvodů. Může jít například o nezaměstnané, osoby pracující na dohodu, živnostníky nebo lidi, kteří mají nepravidelný příjem.

Půjčka bez potvrzení příjmu je specifický finanční produkt s vynikající dostupností pro širokou skupinu žadatelů. Jestliže žadatel chce půjčit a má výbornou bonitu, má široké možnosti půjček, ať už u bank či nebankovních společností.

Mechanismus těchto půjček je jednoduchý. Žadatel si vybere vhodnou nebankovní instituci, která nabízí půjčky bez potvrzení příjmu, a podá žádost. Proces je často velmi rychlý a flexibilní, což je jedna z hlavních výhod těchto půjček. Jakmile je žádost schválena, peníze jsou zaslány na účet žadatele.

Je jen na každém, pro jakou půjčku se rozhodne. Pravděpodobně se bude rozhodovat na základě úroku, potažmo RPSN, splátek a dalších faktorů. Nemá-li dobrou bonitu, možnosti jsou menší. Půjčky bez potvrzení příjmu přesto mohou převážné většině pomoci.

Nároky poskytovatele jsou nízké a celková jednoduchost produktu příjemně překvapí všechny, kteří jsou odpůrci byrokracie. Má-li žadatel pořád půjčku zafixovanou jako něco, čemu předchází nadměrné papírování, je načase své představy změnit. Nebankovní půjčka poskytne dostatečnou finanční injekci pro různé výdaje, ať už se týkají čehokoliv.

Typy půjček bez potvrzení příjmu

Nebankovní půjčky bez registru a potvrzení příjmu nevyžadují kontrolu registru dlužníků, ani potvrzení o příjmu. Jsou oblíbené zejména u lidí, kteří mají záznam v registru dlužníků nebo nepravidelný příjem.

Půjčka online bez registru nabízí možnost získat půjčku zcela online, bez nutnosti návštěvy pobočky a kontrolování registru dlužníků. Tento proces je rychlý a pohodlný.

Půjčka ihned bez registru je schválena a vyplacena velmi rychle, často do několika minut od podání žádosti, a to bez nutnosti prověřování registru. Půjčka bez doložení příjmu ihned na účet je vyplacena přímo na bankovní účet žadatele a nevyžaduje dokládání příjmů.

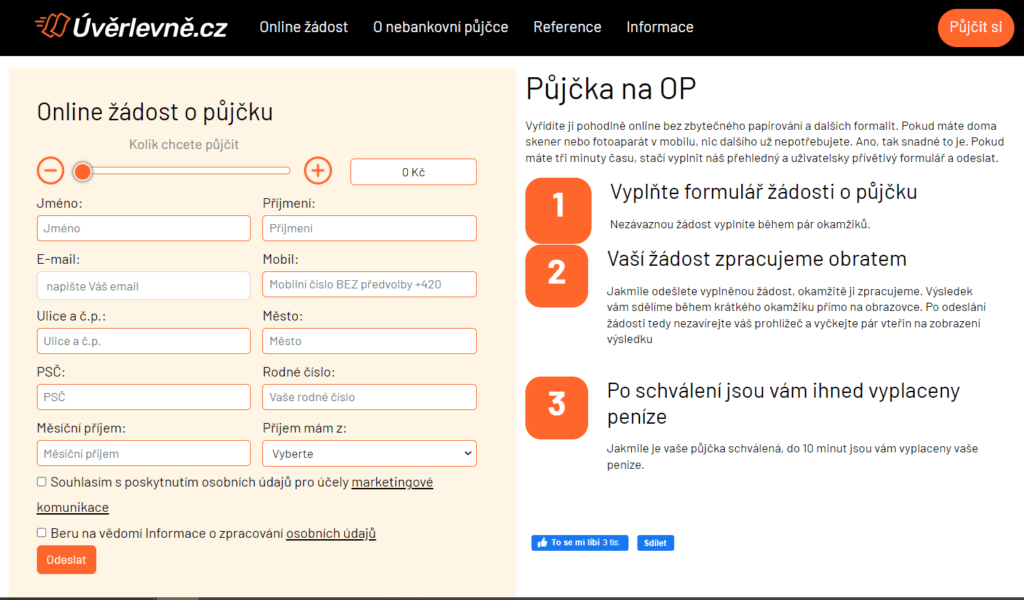

Půjčka na OP bez doložení příjmu je poskytována na základě občanského průkazu, bez nutnosti dokládání příjmu. Rychlá půjčka bez doložení příjmu je charakteristická svou rychlostí. Často je totiž vyřízena již do několika minut nebo hodin.

Půjčka bez příjmu nevyžaduje prokázání příjmu. Dlouhodobá půjčka bez doložení příjmu má delší dobu splatnosti a nevyžaduje dokládání příjmů.

Online sjednání

Nebankovní půjčky online jsou jednoduché i na vyřízení. Nebude to stát téměř žádný čas a ani se nikam není třeba vypravovat. Informační technologie pomáhají i se snadnějším vyřizováním půjček. Pomocí elektronického formuláře si každý podá žádost v krátké době. Dlouho žadatel nebude čekat ani na zpětnou vazbu.

Pokud však někdo upřednostňuje komunikaci nebo má otázky k danému produktu, je možné se spojit po telefonu se zaměstnancem, který žadateli vše vysvětlí. Může mu poradit i výhodnější variantu přímo na míru pro něj.

Komu je půjčka bez potvrzení příjmu určená?

Půjčka online bez potvrzení o příjmu je finančním produktem, který nejvíce ocení ti, kteří mají menší pravděpodobnost získat půjčku u bank i mnohých nebankovních společností. Pokud se někdo v takové pozici nachází a nechce dále zkoušet štěstí a doufat, že konečně jednou narazí na poskytovatele, který mu vyjde vstříc, měl by se obrátit rovnou na nebankovní půjčky.

S velkou pravděpodobností mu poskytovatel vyjde vstříc. Půjčky jsou také pro ty, kteří na půjčku spěchají a nechtějí protahovat její vyřízení, ani se zabývat nadměrným papírováním. Díky nebankovním subjektům je půjčka pro každého mnohem dostupnější.

Výhody a nevýhody

Proces schvalování a vyplácení je velmi rychlý, což je ideální pro situace, kdy je potřeba peněz akutní. Tyto půjčky jsou navíc dostupné i pro lidi, kteří by v bance půjčku nedostali kvůli záznamu v registru dlužníků nebo nedostatečným příjmům. Nabídka různých typů půjček umožňuje výběr dle individuálních potřeb.

| Výhody | Nevýhody |

| Rychlost | Vyšší úrokové sazby |

| Dostupnost | Krátkodobá splatnost |

| Flexibilita | Možnost dluhové pasti |

| Nedostatečná regulace |

Nebankovní půjčky bez registru a potvrzení příjmu mají často vyšší úroky, čímž kompenzují riziko poskytovatele půjčky. Mnoho z těchto půjček je poskytováno pouze s krátkou dobou splatnosti, což může být pro někoho problematické.

V případě neschopnosti splácet se dlužník může dostat do dluhové spirály. Některé nebankovní společnosti navíc nemusí být dostatečně regulovány, což může vést k neetickému chování.

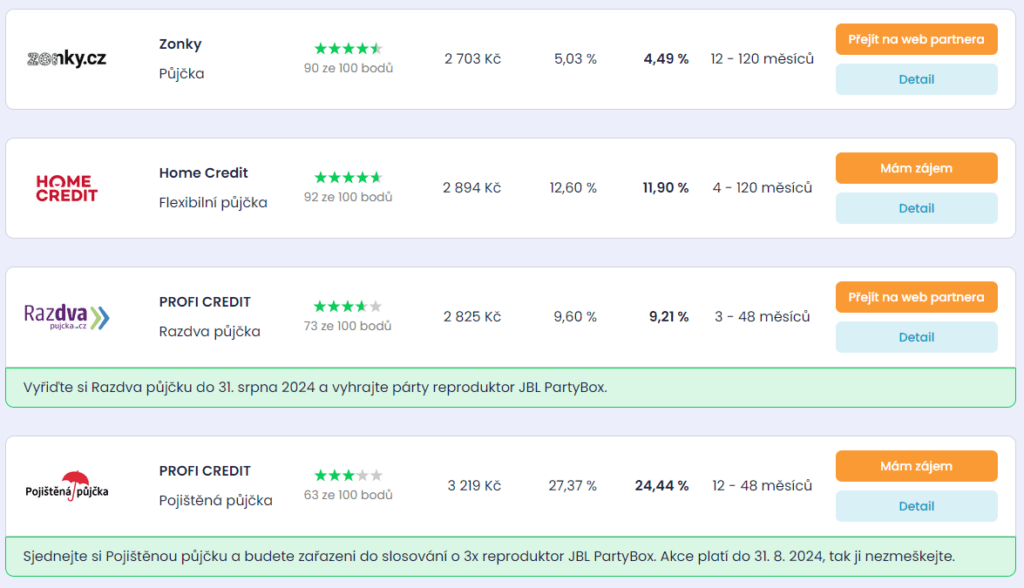

Jak porovnávat výhodnost půjček?

Pokud si chce člověk půjčit určitý obnos financí a nemá jasno, který produkt chce, pak si měl vypočítat jejich výhodnost a porovnat ji.

Pokud vybrané půjčky, ať už jde o půjčky bez potvrzení příjmu či jakékoliv jiné, mají stejné podmínky, je na místě se zaměřit při výběru na to, na kolik půjčka ve finále vyjde. To však nevychází z porovnávání úroků. Je to zavádějící aspekt, a pokud bude člověk posuzovat půjčku jen podle úroku, může se mu značně prodražit.

O celkové ceně půjčky totiž vypovídají i různé poplatky. A jak porovnat půjčky, když se liší úrokem i poplatkem? Důležité je RPSN. RPSN je roční procentní sazba nákladů. Kromě úroků obsahuje i všechny další poplatky a náklady, tj. poplatky za vedení účtu, za správu úvěru, za převody peněžních prostředků atd.

Poskytovatelé spotřebitelských půjček mají ze zákona povinnost uvádět u své nabídky RPSN. To se týká půjček v rozmezí od 5 000 Kč do 1 880 000 Kč. Není-li uvedená RPSN, je úvěr automaticky úročen diskontní sazbou ČNB. Na základě RPSN snadno každý zjistí, jaká půjčka je nejvýhodnější.

Jak si vybrat správnou půjčku bez potvrzení příjmu?

Při výběru půjčky bez potvrzení příjmu je důležité zvážit několik klíčových faktorů: Žadatel by měl především zkontrolovat výši úrokové sazby a roční procentní sazbu nákladů (RPSN), která zahrnuje veškeré náklady spojené s půjčkou. Měl by srovnat různé nabídky a vybrat si tu nejvýhodnější.

Taky je důležité zjistit, jaké jsou podmínky splácení půjčky. Krátkodobé půjčky mohou mít vyšší měsíční splátky, zatímco dlouhodobé půjčky mohou být flexibilnější, zato dražší v celkovém součtu.

Vždy je lepší provést důkladný průzkum poskytovatele půjčky, přečíst si recenze, ověřit jejich licenci a zjistit, zda mají dobrou pověst v oboru.

Ještě před podpisem by se měl žadatel důkladně ujistit, že všechny podmínky půjčky jsou jasně a srozumitelně uvedeny ve smlouvě. Je důležité se vyvarovat takovým poskytovatelům, kteří skrývají poplatky nebo poskytují nejasné informace.

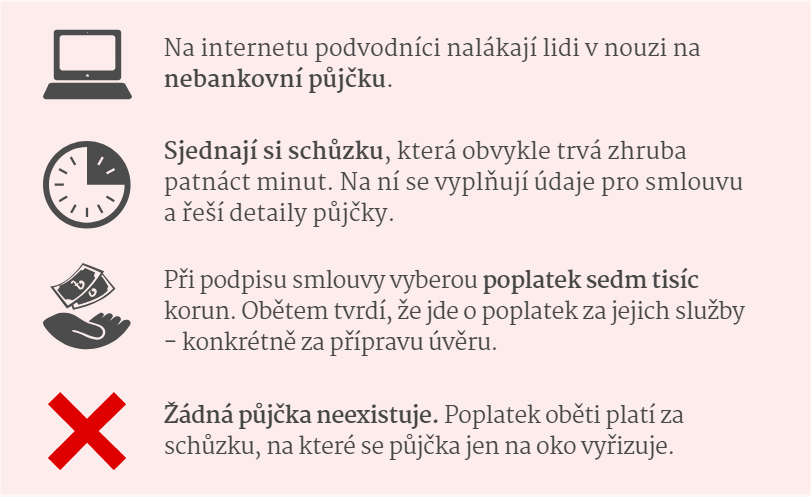

Jak se vyhnout podvodům?

Půjčky bez potvrzení příjmu jsou atraktivní. Mnohdy však na ně mohou lákat podvodníci. Jak se takovým podvodným praktikám vyhnout?

Nejdřív ze všeho je důležité zkontrolovat, zda je poskytovatel vůbec registrován u České národní banky a zda má dobré recenze od ostatních zákazníků. Důvěryhodní poskytovatelé půjček nikdy nepožadují předplacené poplatky před schválením úvěru.

Důležité je také si pečlivě přečíst smlouvu a podmínky půjčky. Pokud žadatel čemukoliv nerozumí, měl by se zeptat nebo se poradit s odborníkem. Pokud narazí na nabídky půjček, které vypadají příliš dobře na to, aby byly pravdivé, pravděpodobně se jedná o podvod. Je proto důležité být obezřetný a nedůvěřovat neznámým poskytovatelům.

Právní aspekty půjček bez potvrzení příjmu

V České republice jsou půjčky upraveny spotřebitelským zákoníkem, který chrání práva spotřebitelů. Tento zákon stanovuje pravidla pro poskytování úvěrů a vymezuje povinnosti poskytovatelů půjček.

Poskytovatel půjčky musí spotřebiteli poskytnout jasné a srozumitelné informace o smlouvě, včetně výše úvěru, úrokové sazby, RPSN, splátkového kalendáře a všech dalších poplatků.

Spotřebitel má právo odstoupit od smlouvy do 14 dnů od jejího uzavření bez udání důvodu. Je důležité vědět, jak toto právo uplatnit a jaké jsou podmínky odstoupení. Nebankovní poskytovatelé půjček musí mít licenci od České národní banky a splňovat přísná kritéria pro poskytování úvěrů.

Pozor na lákavé nabídky

Lidé se často setkávají s nabídkami půjček, které slibují rychlé peníze bez nutnosti dokazovat své příjmy nebo procházet registrem dlužníků. Tyto nabídky jsou však zpravidla velmi riskantní.

A proč že jsou tyto půjčky vlastně riskantní? Aby poskytovatel půjčky minimalizoval své riziko, účtuje si obvykle velmi vysoké úrokové sazby. Kromě vysokých úroků se může žadatel setkat také s řadou dalších skrytých poplatků, které mohou výrazně zvýšit celkovou cenu půjčky.

Smlouvy o těchto půjčkách bývají často nejasné a obtížně srozumitelné. Navíc, pokud klient nebude schopen splácet včas, může se dostat do exekuce.

Proč je prověření registru a doložení příjmu důležité?

Prověření registru a doložení příjmu slouží k tomu, aby poskytovatel půjčky zjistil, zda je žadatel schopen půjčku splácet. Tím chrání žadatele před uzavřením smlouvy, kterou by nebyl schopen dodržet. Poskytovatelé půjček by měli poskytovat úvěry pouze těm klientům, kteří mají reálnou šanci je splatit.

Jaké jsou alternativy k půjčkám bez potvrzení příjmu?

Půjčka od rodiny nebo přátel je nejlevnější forma půjčky, která nevyžaduje úroky ani potvrzení příjmů. Je však důležité mít jasně stanovené podmínky a splátky, aby nedošlo k nedorozumění či rozpadu vztahu.

Pokud má žadatel kreditní kartu s dostatečným limitem, může ji využít jakožto rychlý a snadný způsob, jak získat potřebnou hotovost. I když banky často vyžadují potvrzení příjmů, některé banky nabízejí flexibilní podmínky pro klienty s dobrou úvěrovou historií.

Spořitelní družstva a družstevní záložny mohou mít flexibilnější přístup k posuzování žádostí o půjčky. Peer-to-peer půjčky (P2P), tedy platformy pro půjčování mezi lidmi, mohou nabízet výhodnější podmínky než tradiční nebankovní poskytovatelé.

Vyplatí se půjčka bez registru a potvrzení příjmu?

Nebankovní půjčky bez registru a potvrzení příjmu představují pro mnoho lidí snadno dostupnou možnost získání finančních prostředků, a to zejména v situacích, kdy tradiční bankovní instituce nejsou ochotny poskytnout úvěr.

Nicméně, je důležité být opatrný a pečlivě zvažovat všechny možnosti, aby se předešlo finančním problémům a dluhovým pastem. Správná volba půjčky může být efektivním nástrojem pro řešení krátkodobých finančních potíží, je však důležité mít na paměti i její dlouhodobé dopady na osobní finance.

Půjčky bez potvrzení příjmu a bez registru mohou vypadat jako lákavé řešení, nicméně ve skutečnosti mohou vést k ještě větším finančním problémům. Pokud člověk potřebuje půjčku, měl by si raději vybrat spolehlivého poskytovatele, který nabídne transparentní podmínky a férové úrokové sazby.