Pokud nemá člověk dostatek financí, které nutně potřebuje co nejdříve mít, a je navíc veden v rejstříku dlužníků, může si sjednat půjčku bez registru. Jedná se o druh půjčky, kterou člověk získá na základě vyplněné žádosti s nejnutnějšími informacemi o žadateli. Nebankovním společnostem je navíc jedno, na co se obnos peněz použije. Jak funguje půjčka bez registru a pro koho je vhodná?

Půjčku bez registru online nabízí jak některé banky, tak také nebankovní společnosti. Volba mezi nebankovní a bankovní půjčkou je na každém. Mnozí se rozhodují pro bankovní společnosti také pro to, že jsou na trhu již dlouhou dobu a mají dobrou pověst, jiní volí naopak nebankovní společnosti, jelikož právě zde se většinou nenahlíží do registru dlužníků.

U některých nebankovních společností může vznikat riziko, jelikož tyto firmy nemají v mnohých případech dlouholetou zkušenost, avšak v dnešní době je i hromada nebankovních společností s dobrým renomé.

SHRNUTÍ ČLÁNKU

Půjčku bez registru poskytují zejména nebankovní společnosti.

Online půjčka bez registru je oblíbená díky své dostupnosti a rychlosti.

Poskytovatelé půjček bez registru neprověřují záznam v registru dlužníků (např. Solus).

Půjčku bez registru lze sjednat online z pohodlí domova.

Půjčka od rodiny nebo přátel může být bezúročná a flexibilní.

Co je půjčka bez registru?

Půjčka bez registru je finanční produkt, který poskytují nebankovní společnosti, jež neprověřují registr dlužníků při schvalování žádosti o půjčku. To znamená, že pokud má žadatel negativní záznam v registru Solus, nebankovním registru klientských informací (NRKI) nebo bankovním registru klientských informací (BRKI), stále má šanci půjčku získat.

Online půjčka bez registru je oblíbená díky své dostupnosti a rychlosti. Žádost se dá podat online, a pokud je schválena, peníze jsou rychle převedeny na účet žadatele.

Nebankovní půjčka 200000 ihned bez registru a online je určena pro ty, kteří potřebují vyšší částku. Výhodou je, že celý proces probíhá online a peníze mohou být k dispozici ihned po schválení.

Dlouhodobou půjčku bez registru ocení zejména ti, kteří potřebují větší částku na delší dobu. Splátky jsou rozloženy na delší období, což snižuje měsíční finanční zátěž.

Nebankovní půjčka bez nahlížení do registru

Nejčastěji po této variantě sáhnou žadatelé, kteří se dostali do registru dlužníků a hledají cestu, jak získat peníze ihned. Dnes je velmi snadné mít své jméno v registru dlužníků, a to tak, že se zapomene na zaplacení pár splátek na půjčce. Pro takové osoby je vhodné sjednání si půjčky bez registru.

Pro bankovní instituce je vedení žadatele v registru dlužníků velký problém, a proto člověku nezbude nic jiného než si půjčit peníze od nebankovní společnosti nebo získat půjčku od soukromníka. Dotyčný se navíc dozví odpověď na žádost o půjčení do několika málo minut.

Online půjčka bez registru

Online půjčka bez registru je druh nebankovní půjčky, kterou lze získat prostřednictvím internetu bez nutnosti prokazování čistého záznamu v registru dlužníků. Tento typ půjčky je ideální pro ty, kteří mají negativní záznam v registrech, jako je Solus, a přesto potřebují rychle získat finanční prostředky.

Celý proces žádosti o půjčku probíhá online, což znamená, že žadatel nemusí nikam chodit a může si půjčku sjednat z pohodlí domova. Většina poskytovatelů má jednoduchý a přehledný online formulář, který stačí vyplnit a odeslat. Peníze jsou na účtu často už do 24 hodin od podání žádosti.

Nebankovní půjčka bez registru – 200 000 Kč ihned a online

Nebankovní půjčka 200 000 Kč ihned bez registru a online představuje možnost, jak získat finanční prostředky bez zbytečných komplikací a dlouhého čekání. Jedná se o typ nebankovní půjčky, která umožňuje získat částku 200 000 Kč bez nutnosti prověřování registru dlužníků.

Celý proces žádosti probíhá online, což znamená, že žadatel nemusí osobně navštěvovat žádnou pobočku a peníze může mít k dispozici velmi rychle, často již do 24 hodin od podání žádosti. Někteří poskytovatelé však mohou mít skryté poplatky, které mohou půjčku prodražit. Vždy je proto důležité si pečlivě přečíst všechny podmínky smlouvy.

Dlouhodobá půjčka bez registru

Dlouhodobé půjčky bez registru umožňují získat větší částky peněz na delší období, a to opět bez nutnosti prověřování registrů dlužníků. Tento typ půjčky je ideální pro ty, kteří potřebují stabilní a dlouhodobé financování, přestože mají negativní záznam v registru dlužníků.

Dlouhodobá půjčka bez registru je zpravidla poskytována na delší časové období, obvykle od několika měsíců až po několik let. Poskytovatelé těchto půjček neprověřují registry dlužníků (např. Solus), což umožňuje získat půjčku i těm, kteří by u tradičních bank s velkou pravděpodobností neuspěli.

Jak funguje sjednání půjčky bez registru?

Sjednat si půjčku bez registru je velmi jednoduché. Tuto službu nabízí řada nebankovních společností rovnou online z pohodlí domova, a tak není třeba pobočku navštěvovat osobně.

Zájemce o půjčku bez registru vyplní online žádost, která ihned po vyplnění vyhodnotí, zda dotyčný zájemce půjčku získal nebo nikoliv. Do žádosti není nutné vyplnit detailní informace, jedná se o půjčku na cokoliv. Nebankovním společnostem vystačí základní údaje, které společnost zpracuje a další kroky vyřeší za zájemce sama.

Po schválení žádosti, které zabere několik minut, nastává vyplacení peněz. Půjčku obdrží zájemce ve většině případů do hodiny a může s ní ihned disponovat. V žádosti u nebankovní společnosti není třeba uvádět účel půjčení peněz a je bez doložení příjmů.

Jak si vybrat nejlepší nebankovní půjčku bez registru?

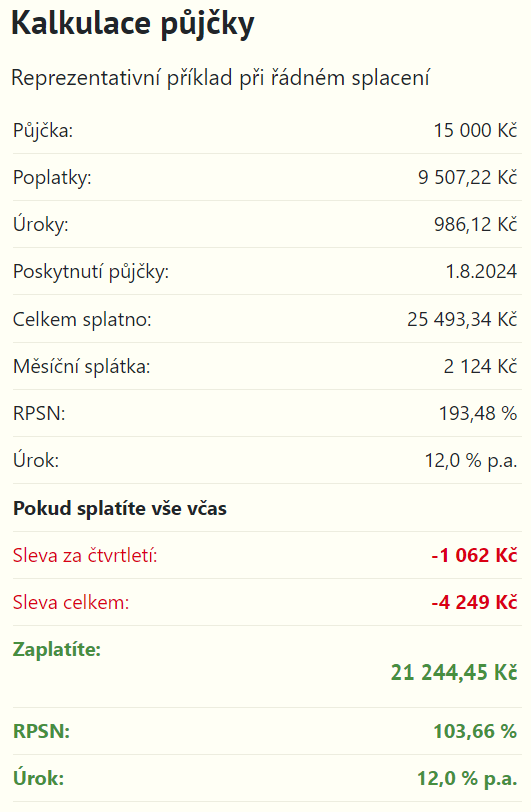

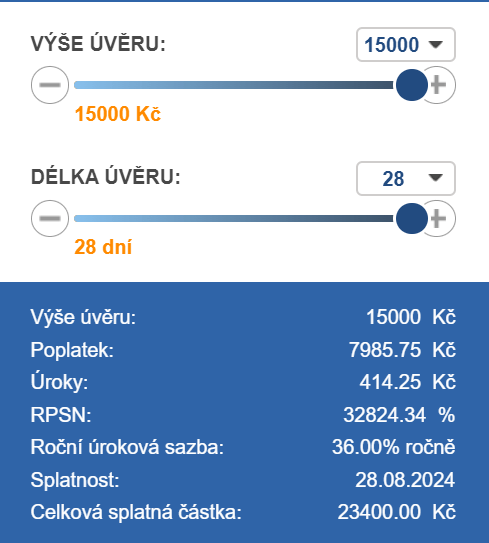

Nejprve je dobré porovnat více nabídek a zjistit, která je nejvýhodnější. Důležité je však sledovat jak úrokovou sazbu, tak i poplatky a podmínky splácení.

Pomoci s výběrem mohou také bývalí a současní klienti, kteří už mají s danou společností zkušenosti a mohou se o ně podělit. Recenze mohou poskytnout užitečné informace zejména o spolehlivosti a férovosti poskytovatele půjčky, nebo například o komunikačních schopnostech a ochotě pomoci.

Proto, aby žadatel našel nejlepší nebankovní půjčku bez registru, je důležité mít jasnou představu o tom, co od půjčky očekává a jaké podmínky je schopen splnit. Především by měl:

- Stanovit si částku a dobu splatnosti: Ujasnit si, kolik peněz potřebuje a na jak dlouho si je chce půjčit. Díky tomuto pak lze vyfiltrovat nabídky, které neodpovídají konkrétním potřebám.

- Prověřit úrokové sazby a RPSN: Úroková sazba a RPSN (roční procentní sazba nákladů) jsou klíčové ukazatele, které ukáží, kolik bude půjčka celkově stát.

- Zjistit všechny poplatky: Kromě úroků je důležité se zajímat i o další poplatky, jako jsou poplatky za sjednání půjčky, vedení účtu, předčasné splacení atd.

- Zvážit flexibilitu splácení: Některé půjčky nabízejí možnost odkladu splátek, změny výše splátek nebo předčasného splacení bez sankcí.

- Ptát se na podmínky v případě nesplácení: Je dobré vědět, jaké jsou sankce a postupy, pokud by žadatel nebyl schopen půjčku splácet.

Před podpisem smlouvy by si měl každý žadatel pečlivě přečíst všechny podmínky, a v případě jakýchkoliv nejasností pak případně neváhat se zeptat nebo konzultovat smlouvu s odborníkem.

Výhody půjčky bez registru

Velikou výhodou půjčky bez registru je fakt, že předem není třeba platit vůbec žádné poplatky. Vyřízení je navíc velmi rychlé. Na druhou stranu bývají u tohoto druhu půjčky větší úroky. Půjčka je vhodná pro všechny, kteří potřebují akutně nějakou sumu peněz, a nemají nebo nechtějí platit žádné poplatky při zřizování úvěru.

Při sjednání půjčky bez registru není navíc potřeba dokládat příjmy od zaměstnavatele. Dostane ji zkrátka převážná většina. Další výhodou je fakt, že není třeba v žádosti uvádět, na co peníze půjdou. Zda na opravu vozidla nebo na dovolenou.

U půjčky bez registru ihned zřizovatelé nenahlíží do registru dlužníků, půjčku je možné si zřídit i v případě, že člověk měl v minulosti problémy se splácením u bankovní půjčky. Jedná se také o nebankovní půjčku, i zde jsou mírně vyšší úroky, jelikož zřizovatel na sebe bere mnohem vyšší riziko, že splátky nebude dotyčný moci splácet.

Pro koho je půjčka bez registru vhodná?

Půjčky bez registru online jsou vhodné pro všechny, kteří potřebují zajistit půjčku bez problémů během několika minut, a to i v případě, že se jedná o bývalé neplatiče. Není zde požadován žádný vstupní poplatek, zřídit si tuto půjčku je možné tedy i v případě, že zájemce o půjčku nedisponuje dostatkem financí na zaplacení poplatků.

Jediným důležitým bodem je věk žadatele. Půjčit si mohou pouze osoby, které dosáhly věku 18 let. Žádost dokáže vyplnit každý, tedy i ti, kdo nejsou s internetem a elektronickými zařízeními moc velkými přáteli.

Výše půjčky financí bez registru nejčastěji dosahuje maximální částky 200 000 Kč. Každá z nebankovních i bankovních společností to má jinak. Více informací je na místě si přečíst ve smluvních podmínkách na webových stránkách bankovních a nebankovních společností.

Nevýhody a rizika půjčky bez registru

Vzhledem k vyššímu riziku pro poskytovatele půjček bývají úrokové sazby u půjček bez registru vyšší než u bankovních půjček. Mnoho půjček bez registru je navíc krátkodobých, což může znamenat vyšší měsíční splátky. Některé nebankovní společnosti mohou mít také skryté poplatky, které půjčku o to více prodraží.

Půjčky bez registru mohou být lákavé, je však důležité být obezřetný. Některé společnosti mohou zneužívat situaci lidí, kteří potřebují rychle peníze, a nastavit nepřiměřeně vysoké úrokové sazby nebo skryté poplatky. Před uzavřením půjčky je důležité si důkladně prostudovat všechny podmínky a zvážit, zda je půjčka opravdu nezbytná.

Alternativy k půjčkám bez registru

Pokud se žadateli zdá půjčka bez registru příliš riziková, existují i jiné možnosti, jak získat finanční prostředky: Například půjčka od rodiny nebo přátel může být bezúročná a flexibilní – vždy je však dobré mít předem jasně stanovené podmínky splácení, aby nedošlo k případným neshodám a rozepřím.

Výhodnější podmínky oproti nebankovním společnostem mohou nabídnout také některé záložny či kreditní unie. V případě vícero půjček může být vhodným řešením jejich konsolidace, která sloučí všechny dluhy do jednoho a sníží tak měsíční splátky.

Jak se vyhnout dluhové pasti?

Základem je mít dostatečný přehled o svých příjmech a výdajích a snažit se udržovat rezervu pro neočekávané výdaje. Půjčky by měly být poslední možností, ne první. Je proto důležité důkladně zvážit, zda je opravdu nutné si půjčovat peníze, nebo zda neexistuje jiný způsob, jak situaci vyřešit. Půjčku je zároveň lepší splácet co nejrychleji, aby se minimalizovali její úroky a poplatky.

Půjčka bez nahlížení do registru Solus – je opravdu výhodná?

Půjčka bez nahlížení do registru Solus je vhodným řešením pro ty, kteří mají negativní záznam v registru dlužníků a stále potřebují finanční pomoc. I přesto, že tyto půjčky mohou být dražší a rizikovější, při správném výběru a zodpovědném přístupu mohou poskytnout potřebnou finanční podporu.

Každý žadatel by však měl pamatovat na to, že každá půjčka je závazek, který je třeba brát vážně. Je proto důležité zvážit své možnosti, porovnat nabídky a v případě jakýchkoliv nejistot neváhat konzultovat svou situaci s finančním poradcem.

Kdo postupuje obezřetně, může najít půjčku, která mu pomůže překonat finanční obtíže a současně ho nezatíží nadměrnými náklady.

Praktické rady pro žadatele o půjčku bez registru

Obzvlášť důležité je si vždy pečlivě přečíst smlouvu – její důležitost by se opravdu neměla podceňovat, každý detail totiž může mít velký vliv na schopnost půjčku splatit. Žadatel by měl s poskytovatelem půjčky neustále komunikovat, a to v případě jakýchkoliv dotazů či nejasností. Díky dobré komunikaci se dá předejít mnoha problémům.

Veškerá korespondence a dokumenty týkající se půjčky by se měly uchovávat, jelikož se mohou hodit v případě budoucího sporu či neshod. Ze všeho nejdůležitější je však nepřekračovat své možnosti. Každý by měl přemýšlet o svých finančních možnostech a půjčovat si jen tolik, kolik je schopen reálně splatit. Půjčka by rozhodně neměla sloužit na zbytečnosti.

Příklady konkrétních situací:

1) Student hledající půjčku na studium

Student, který potřebuje finanční prostředky na studium, by měl zvážit půjčku s nízkými úroky a flexibilními podmínkami splácení, aby mohl splácet i během studia.

2) Podnikatel potřebující kapitál na rozjezd podnikání

Podnikatel by měl hledat půjčku s delší dobou splatnosti a možností vyššího úvěrového limitu, aby mohl investovat do svého podnikání a postupně půjčku splácet.

3) Rodina potřebující peníze na nečekané výdaje

Rodina by měla vyhledat půjčku s rychlým schválením a výplatou peněz, aby mohla okamžitě pokrýt nečekané výdaje, jako jsou opravy nebo lékařské výlohy.