Půjčka se zástavou nemovitosti je v podstatě opakem nezaručených půjček. V případě, že se jedná o danou nemovitost, hovoří se o hypotéce. Zajištění půjčky se zástavou nemovitosti vždy probíhá zástavním právem k nemovitosti. Co to samotná zástava nemovitosti je a jak funguje nebankovní úvěr zajištěný nemovitostí?

V dnešní době, kdy se finanční trh neustále vyvíjí a nabízí širokou škálu úvěrových produktů, se mnoho lidí setkává s pojmem půjčka se zástavou. Tento typ úvěru může být řešením pro ty, kteří potřebují větší finanční obnos a jsou ochotni ručit svou nemovitostí.

Součástí půjčky se zástavou nemovitosti je zástavní smlouva. Ta je nedílnou součástí takové půjčky. Co je to zástava a jaké má taková půjčka podmínky?

SHRNUTÍ ČLÁNKU

Při půjčce se zástavou či ručením nemovitostí dlužník ručí věřiteli svou nemovitostí.

Banky obvykle nabízejí výhodnější úrokové sazby, mají však přísnější kritéria pro schválení úvěru.

Pokud není půjčka na nemovitost splacena, poskytovatel půjčky může nemovitost prodat.

Půjčka se zástavou nemovitosti patří do skupiny dlouhodobých půjček.

Česká spořitelna nabízí hypotéku na cokoliv od úrokové sazby 5,99 % ročně.

ACEMA Credit nabízí vyplacení až 90 % z hodnoty nemovitosti.

Co je to půjčka se zástavou a pro koho je vhodná?

Půjčka se zástavou, někdy také nazývaná jako půjčka s ručením nemovitostí, je typ úvěru, při kterém dlužník ručí věřiteli svou nemovitostí. Tato nemovitost může být například byt, dům, pozemek nebo komerční objekt. Díky tomu, že věřitel má záruku v podobě nemovitosti, je obvykle ochoten poskytnout vyšší částku s nižší úrokovou sazbou než u nezajištěných půjček.

Tento typ půjčky je vhodný pro osoby, které potřebují větší finanční obnos, například na rekonstrukci bydlení, investici do podnikání, konsolidaci stávajících dluhů nebo jiné větší výdaje. Důležité je, aby žadatel vlastnil nemovitost, kterou může ručit, a byl schopen splácet úvěr dle dohodnutých podmínek.

Půjčka se zástavou nemovitosti – recenze

Při rozhodování o sjednání půjčky se zástavou je důležité zvážit zkušenosti ostatních klientů. Recenze na půjčku se zástavou nemovitosti mohou poskytnout cenné informace o spolehlivosti a přístupu jednotlivých poskytovatelů.

Mnoho klientů oceňuje rychlost a flexibilitu nebankovních společností. Často zmiňují, že díky zástavě nemovitosti získali vyšší částku za výhodnějších podmínek, než by jim nabízely běžné spotřebitelské úvěry. Také si pochvalují individuální přístup a ochotu řešit specifické situace.

Na druhé straně někteří klienti varují před nepoctivými praktikami některých nebankovních subjektů. Zmiňují například skryté poplatky, vysoké sankce za opožděné splátky nebo nepřiměřené podmínky ve smlouvě. Proto je důležité pečlivě vybírat poskytovatele a důkladně číst smluvní dokumentaci.

Jak probíhá proces získání půjčky se zástavou?

Nejprve si žadatel vybere vhodného poskytovatele půjčky. Může se rozhodovat mezi bankovními a nebankovními institucemi. Banky obvykle nabízejí výhodnější úrokové sazby, mají však přísnější kritéria pro schválení úvěru. Nebankovní společnosti jsou naopak flexibilnější, nicméně úrokové sazby mohou být vyšší.

Půjčka se zástavou v několika krocích:

- Vybrat si banku nebo nebankovní společnost. Banky mají obvykle lepší úroky, zato přísnější podmínky.

- Podat žádost o úvěr. Budou potřeba informace o žadateli a jeho příjmech a o nemovitosti, kterou chce zastavit.

- Nemovitost se odhadne. Odhadce určí její hodnotu, aby se zjistilo, kolik peněz můžou půjčit.

- Rozhodnutí o úvěru. Banka nebo společnost rozhodne, jestli peníze půjčí a za jakých podmínek.

- Podepisují se smlouvy. Pokud žadatel souhlasí s podmínkami, podepíše smlouvu o úvěru a smlouvu o zástavním právu.

- Peníze jsou vyplaceny. Po zapsání zástavního práva do katastru banka pošle peníze na účet.

Po výběru poskytovatele následuje podání žádosti o úvěr. Ta obvykle obsahuje informace o žadateli, jeho příjmech a o nemovitosti, kterou chce zastavit. Poskytovatel si nechá vypracovat odhad tržní hodnoty nemovitosti. Tento odhad provádí certifikovaný odhadce a slouží k určení maximální výše půjčky.

Na základě poskytnutých informací a odhadu nemovitosti poskytovatel rozhodne o schválení či zamítnutí úvěru. V případě schválení nabídne žadateli konkrétní podmínky půjčky. Pokud se obě strany na všech podmínkách půjčky shodnou, podepíšou úvěrovou smlouvu a smlouvu o zřízení zástavního práva k nemovitosti. Zástavní právo je následně zapsáno do katastru nemovitostí.

Po zapsání zástavního práva jsou peníze převedeny na účet žadatele. Doba vyplacení se může lišit v závislosti na poskytovateli. U některých nebankovních společností může být velmi rychlá, což odpovídá nabídce půjčka se zástavou nemovitosti ihned.

Půjčka na nemovitost

Společně s půjčkou nemovitosti se při jejím podpisu podepisuje také zástavní smlouva. Poté se na katastr nemovitostí vloží tzv. zástava ve prospěch věřitele, která trvá až do úplného splacení půjčky. Taková zástava zapříčiní výhodnější podmínky, mezi nimi také RPSN. Podmínky jsou lepší z toho důvodu, že díky zástavě je poměrně nízké riziko, že půjčka nebude splacena.

Pokud by i přesto nebyla půjčka na nemovitost splacena, samotná nemovitost se pak může prodat. Následnou prodejní částku si pak poskytovatel půjčky ponechá.

Mezi další výhody, proč bývá taková půjčka využívána, jsou prakticky nulové skryté poplatky a také možnost zastavit nejen svoji nemovitost. Před koupí nemovitosti je však důležité zjistit, co je to hypoúvěr vs hypotéka.

Půjčka se zástavou nemovitosti vs. půjčka s ručením nemovitostí

Půjčka se zástavou nemovitosti patří do skupiny dlouhodobých půjček. Zpravidla je taková půjčka se zástavou nemovitosti využita na bydlení, respektive na náklady, které jsou s ním spojeny.

Přestože u dlouhodobých půjček je delší splatnost výhodou, v případě, že se i za poměrně dlouhou dobu půjčka nesplatí, dlužník o svou nemovitost kvůli zmíněné zástavě přijde.

Půjčka s ručením nemovitostí funguje na principu, že instituce (ať už bankovní nebo nebankovní) půjčí určitou částku žadateli a ten danou částku v podstatě zajistí nemovitostí, jinými slovy danou nemovitost zatíží zástavním právem.

Zástava u půjčky s ručením nemovitostí tedy značí určitý majetek, který slouží jako záruka daná instituci v případě, že půjčka nebude (z jakéhokoli důvodu) splacena. Daná zástava se pak totiž může prodat a věřitel si danou částku ponechá.

Výhody půjčky se zástavou

Díky zástavě nemovitosti může věřitel poskytnout výrazně vyšší částku než u běžných nezajištěných úvěrů. Výše půjčky se obvykle odvíjí od hodnoty zastavené nemovitosti a může dosahovat až 70 % její tržní hodnoty.

Půjčka s ručením nemovitostí je pro věřitele méně riziková, protože má v případě nesplácení možnost uspokojit své pohledávky prodejem zastavené nemovitosti. Díky tomu mohou nabídnout nižší úrokovou sazbu, což znamená nižší měsíční splátky pro dlužníka.

Tyto půjčky mají navíc často delší dobu splatnosti, která může být až 20 let. To umožňuje rozložit splácení na delší období a snížit tak měsíční zatížení rodinného rozpočtu.

Některé nebankovní společnosti nabízejí půjčky se zástavou nemovitosti ihned i pro osoby, které mají negativní záznam v registrech dlužníků. To může být řešením pro ty, kteří by u banky úvěr nezískali.

Nevýhody půjčky se zástavou

Největším rizikem je možnost ztráty zastavené nemovitosti v případě nesplácení úvěru. Věřitel má totiž právo nemovitost prodat a uspokojit tak své pohledávky.

S vyřízením půjčky se zástavou jsou spojeny různé poplatky, jako je odhad ceny nemovitosti, poplatky za notářské služby nebo zápis zástavního práva do katastru nemovitostí.

I když některé společnosti nabízejí půjčky se zástavou nemovitosti ihned, proces schvalování může být delší než u běžných půjček, zejména kvůli nutnosti ocenění nemovitosti a vyřízení potřebných formalit.

Zástava nemovitosti – hypotéka

Zástava nemovitosti v podstatě snižuje riziko věřitele (tedy instituce, která půjčku poskytuje) a v konečném důsledku způsobí, že žadatel může získat vyšší částku úvěru. Navíc úroky také nemusí být díky zástavě nemovitosti vysoké, právě naopak.

Zástava nemovitosti může být známější také jako hypotéka. Zástava nemovitosti, neboli hypotéka, je jeden z nejběžnějších způsobů (přestože se jedná o nejschvalovanější půjčku z hlediska podmínek), jak získat finance na vlastní bydlení.

Nejdůležitější u hypotéky/zástavy nemovitosti je úroková sazba, která určuje celkovou výši úroků. Tu ovlivňuje například bonita žadatele, výše úvěru (půjčené částky), délka splatnosti úvěru nebo doba fixace.

Půjčka oproti nemovitosti ihned

Je možné získat půjčku oproti nemovitosti ihned? Taková půjčka je běh na dlouhou trať, takže půjčka oproti nemovitosti ihned možná není. Důvodů je totiž několik.

Relativně dlouhý proces schvalování je zapříčiněn především odhadem hodnoty nemovitosti, domluvením a sepráním zástavní a úvěrové smlouvy a také vložení zástavního práva na katastr nemovitostí.

Pokud tedy nějaká společnost bude nabízet půjčku oproti nemovitosti ihned, bude se v naprosté většině případů jednat o půjčku se skrytými poplatky, vysokým RPSN nebo dalšími poplatky a sankcemi. Navíc není většinou ani možné se s takovými společnostmi domluvit na případném odložení nebo upravení splátek dle potřeby v nenadálých situacích.

Nebankovní úvěr zajištěný nemovitostí

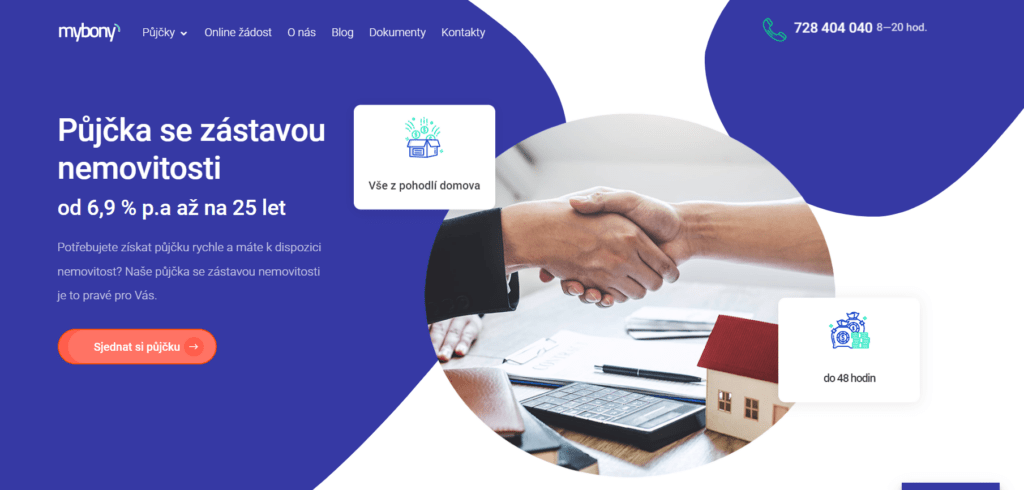

Nebankovní úvěr zajištěný nemovitostí může být stejně účelový jako neúčelový. Hlavní výhodou nebankovních úvěrů zajištěných nemovitostí je snazší sjednání a větší pravděpodobnost na schválení.

Několik institucí navíc nabízí možnost sjednání online a půjčka je tedy přístupná všem, kteří mají přístup k internetu.

Nebankovní půjčka se zástavou nemovitosti

Nebankovní půjčka se zástavou nemovitosti je na rozdíl od bankovní půjčky varianta, ke které se uchylují především ti, kteří mají záznam v registru dlužníků.

Nebankovní instituce, které poskytují nebankovní půjčku se zástavou nemovitosti totiž neberou daný záznam jako překážku pro poskytnutí půjčky. Na druhou stranu se nejedná o levnou půjčku, jelikož má vysoký úrok a také vysoké sankce a poplatky při pozdním splacení, stejně jako vysoké RPSN.

Konsolidace bez registru a zástavy nemovitosti

Co je to konsolidace půjček? Konsolidace je v podstatě sloučení dvou a více úvěrů do jednoho. Díky takovému sloučení má dlužník výhodnější podmínky a také získá větší přehled o finanční situaci. Místo několika různých splátek tak splácí dlužník jen jednu splátku a navíc pouze jednomu věřiteli. Díky takové konsolidaci tak dlužník většinou může dost ušetřit na úrocích.

Konsolidace může být bankovní i nebankovní. Jaký je mezi nimi rozdíl? Bankovní konsolidace jsou většinou výhodnější, nicméně je potřeba počítat, že kritéria schválení jsou o něco přísnější než u nebankovních konsolidací. Na jakou instituci se lze obrátit v případě konsolidace bez registru a zástavy nemovitosti?

Konsolidace bez registru a zástavy nemovitosti je předmětem nebankovních institucí. Banky totiž vždy nahlíží do registrů dlužníků a (nejen) podle toho se následně rozhodnou, zda půjčku poskytnou.

Poskytovatelé půjček se zástavou – kde opravdu půjčí?

Půjčky s ručením nemovitostí jsou nabízeny jak bankovními, tak nebankovními institucemi. Každý poskytovatel má své specifické podmínky, které se mohou lišit v závislosti na úrokových sazbách, výši půjčky, době splatnosti nebo požadavcích na bonitu žadatele.

- Česká spořitelna

Česká spořitelna nabízí hypotéku na cokoliv (neúčelovou půjčku se zástavou nemovitosti) s až 70 % hodnoty nemovitosti od úrokové sazby 5,09 % ročně. Půjčku lze splácet až 20 let, přičemž podmínkou pro její schválení je předložení dokumentů o příjmech a odhadu nemovitosti. Záznamy v registru mohou mít vliv na schválení úvěru.

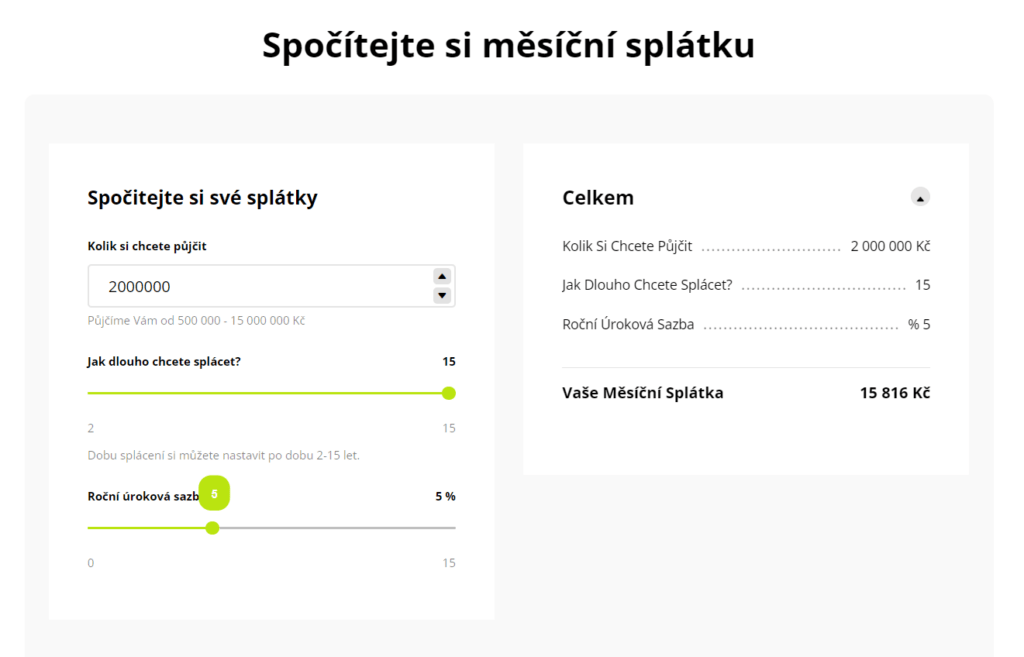

- Komerční banka

Komerční banka nabízí flexibilní hypotéku s až 75 % z hodnoty nemovitosti na 25 let, a to již od 5,09 % ročně. Opět vyžaduje doložení příjmů a ocenění nemovitosti, mimo to také prověřuje bonitu žadatele. Společnost také umožňuje půjčku předčasně splatit, ovšem za menší poplatek.

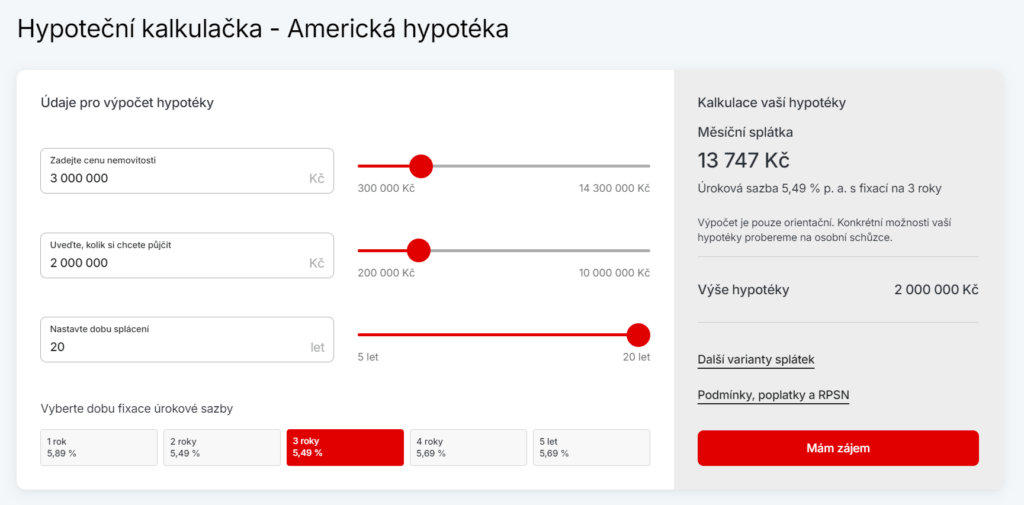

- Moneta Money Bank

Moneta Money Bank nabízí tzv. americkou hypotéku, pro kterou je nutné prokázat své příjmy, odhad nemovitosti a bonitu. Půjčka může být vyplacena až do 70 % z hodnoty nemovitosti, přičemž ji lze splácet až po dobu 20 let s úrokovou sazbou od 4,39 % ročně.

- ACEMA Credit

ACEMA Credit je nebankovní poskytovatel půjček se zástavou nemovitosti. Nabízí vyplacení až 85 % z hodnoty nemovitosti, nevyžaduje dokládání příjmu, její schválení je rychlé a peníze je možné využít na cokoliv. Půjčku lze splácet po dobu 20 let s úroky od 9,69% ročně.

- Vitacredit

Vitacredit nabízí půjčku od 10,9 % ročně, s dobou splatnosti až na 20 let. Při žádosti o půjčku nemusí žadatel prokazovat účel půjčky, půjčku je navíc možné zajistit či ručit třetí osobou. Žadatel může získat až 60 % z hodnoty nemovitosti. Vitacredit dle recenzí může být vhodným řešením pro ty, kteří potřebují rychlou finanční injekci, ale je důležité pečlivě zvážit všechny podmínky.

Alternativy k půjčce se zástavou

Pokud si žadatel není jistý, zda je pro něj půjčka s ručením nemovitostí tou správnou volbou, existují i jiné, alternativní možnosti financování, které stojí za to vyzkoušet.

Spotřebitelské úvěry jsou nezajištěné půjčky, které nabízejí banky i nebankovní společnosti. Výše půjčky a úrokové sazby jsou obvykle nižší než u půjček se zástavou, nicméně maximální částka je také omezená.

Tzv. americká hypotéka je neúčelový úvěr zajištěný nemovitostí. Výhodou je možnost využití peněz na jakýkoliv účel a často výhodnější úroková sazba než u spotřebitelských úvěrů.

Pokud má žadatel možnost, může si půjčit peníze od rodiny nebo přátel. Tato varianta může být výhodná zejména proto, že blízké osoby často nabízejí půjčky bez úroků a s flexibilnějšími podmínkami splácení. Přesto je však důležité si vše předem vyjasnit, aby nedošlo k nedorozuměním a případným neshodám či sporům.